Американский рынок акций: рост, коррекция или крах?

Лента новостей

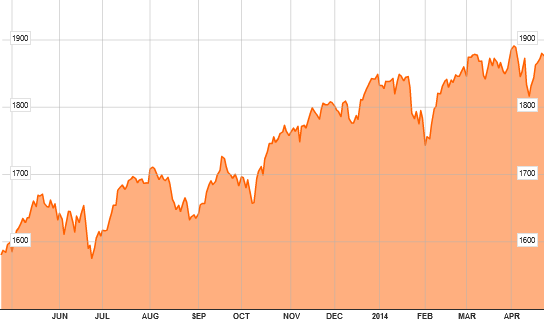

Прошлый год стал для Wall Street лучшим с 1997 г. Между тем, многие экономисты, что называется, «глядят на будущность с боязнью» и предрекают если не рыночный крах, то очень существенную коррекцию.

Начало этого года ознаменовалось турбулентностью на развивающихся рынках, беспокойством из-за сокращения монетарного стимулирования в Америке и замедления экономического роста в Китае, а также увеличением геополитического риска из-за волнений на Украине и присоединения Крыма к России.

На этом далеко не воодушевляющем фоне и сам рынок выглядит достаточно вялым: инвесторы как будто потеряли аппетит к популярным и быстрорастущим акциям и секторам. Первому кварталу 2014 г. далеко до прошлогодних результатов: тогда индекс акций S&P 500 вырос за первые три месяца года более чем на 10%, заложив мощный фундамент для впечатляющего годового подъема на 29.6%. В этом году рост за I кв. составил всего лишь 1.7% – это самый слабый результат с 2009 г. Если в 2013 г. золото и облигации, имеющие склонность к обратной корреляции с американским рынком акций, упали соответственно на 28% и 6%, то сейчас они растут вместе с S&P. Вряд ли такая синхронность сможет продолжаться долго – кому-то придется двинуться вниз.

Коррекции по американским акциям, действительно, не было уже давно. Последний 10%-ный спад имел место 22 месяца назад. В Goldman Sachs оценивают вероятность такого снижения в ближайший год в 67%. Отмечаются многочисленные признаки перегрева. В частности, коэффициент цена/прибыль (Shiller P/E ratio) для индекса S&P 500 находится на отметке в 25.3, что на 53% превышает историческое среднее в 16.5.

Небезызвестный Уоррен Баффетт предложил простой способ для определения, с каким рынком мы имеем дело – дорогим или дешевым. Для того чтобы это выяснить необходимо разделить общую капитализацию американского рынка акций на ВНП – стоимость всех товаров и услуг, произведенных резидентами США вне зависимости от их местонахождения. Для инвестирования в акции благоприятен момент, когда это соотношение опускается к 70-80%. Если же результат вычислений приближается к 200%, то, как говорил писатель Дуглас Адамс, пора надевать на голову бумажный пакет и ложиться на землю. По данным Всемирной федерации бирж, общая капитализация американского рынка акций на конец марта составила 24,85 трлн. долл., а ВНП Соединенных Штатов на IV кв. равен, согласно ФРБ Сент-Луиса, 17,37 трлн. долл. Разделив общую капитализацию рынка на ВПН, получаем 143%. Получается, что, по Баффетту, рынок действительно переоценен, хотя критическая отметка еще не достигнута.

Важно отметить, что весь бычий рынок акций в США после кризиса 2008 г. почти все время находился под патронажем Федеральной резервной системы. Когда стимулирование прекращалось, быкам становилось намного труднее. Так, за период после завершения второго раунда количественного смягчения (QE2) в июне 2011 г. до 21 сентября того же года, когда ФРС объявила о еще одной вспомогательной операции под названием Operation Twist, индекс S&P просел вниз на 11.7%. Сейчас американский центральный банк постепенно сокращает текущую программу по выкупу облигаций (QE3). Ежемесячные вливания в экономику США уменьшились с 85 до 55 млрд. долл. В отличие от QE 1 и 3, американский регулятор не взял на себя обязательство свернуть стимулирование к какому-то конкретному временному сроку, что потенциально дает ФРС возможность проводить более гибкую политику. Между тем, медведи определенно правы в том, что сейчас сложно сказать, сможет ли финансовый рынок справляться самостоятельно, без опоры на ФРС – смягчение остается мощным инструментом, позволяющим поддерживать тонус финансового рынка. В то же время, центральный банк прекрасно понимает, что рынки не могут сидеть на денежной игле бесконечно – риск образования пузыря вынуждает регулятор медленно, но верно отказываться от нестандартных стимулирующих мер, с тем, чтобы игроки ориентировались на реальное состояние экономики. Что касается экономики США, то она восстанавливается, и пока процесс отказа от QE проходит весьма успешно. Сокращение QE – это повод, скорее, для раздумий, чем для паники.

В общем и целом, ситуация не выглядит такой уж зловещей. Исследование данных по S&P 500 за период с 1952-2013 гг. показало, что позитивное изменение индекса за I кв. в 92% случаях приводила к его годовому приросту – сейчас имеется пусть небольшой, но рост. Инвесторы переключаются на другие, менее оцененные активы. Становится сложнее находить хорошие компании по хорошим ценам. Возможно, рынку акций действительно нужен некоторый спад для того, чтобы достигнуть перепроданности и привлечь новых покупателей, которые считают, что потеря импульса – это совершенно нормальное явление для мировой экономики, которая движется от восстановления к устойчивому росту. Что касается некоторых комментариев по поводу грядущего финансового апокалипсиса – то, цитируя Нассима Талеба, если постоянно предсказывать кризис, рано или поздно попадешь пальцем в небо, и он действительно произойдет.

Рекомендуем:

Рекомендуем: