Рэнкинг слияний и поглощений

Лента новостей

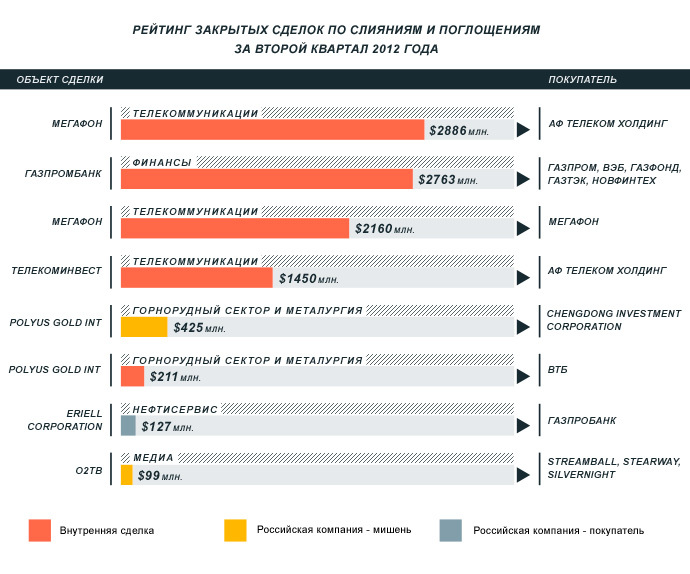

Портал BFM.ru и российское представительство КПМГ составили рэнкинг крупнейших сделок по слияниям и поглощениям. Во втором квартале активность участников упала — было проведено лишь восемь сделок. Однако общий объем вырос — сказались две «мегасделки»

Портал BFM.ru и группа сопровождения сделок по слияниям и поглощениям КПМГ в России и СНГ составили совместный рэнкинг сделок по слияниям и поглощениям за второй квартал 2012 года. Отслеживались сделки с объемом не менее 99 млн долларов.

Всего, согласно полученным данным, во втором квартале было проведено восемь сделок, общим объемом в 10,12 млрд долларов. Также было заключено еще и девять сделок, не попавших в выборку из-за малого размера; их совокупный объем составил 300 млн долларов. Таким образом, за три месяца на российском рынке слияний и поглощений прошло 17 сделок общей суммой 10,42 млрд долларов.

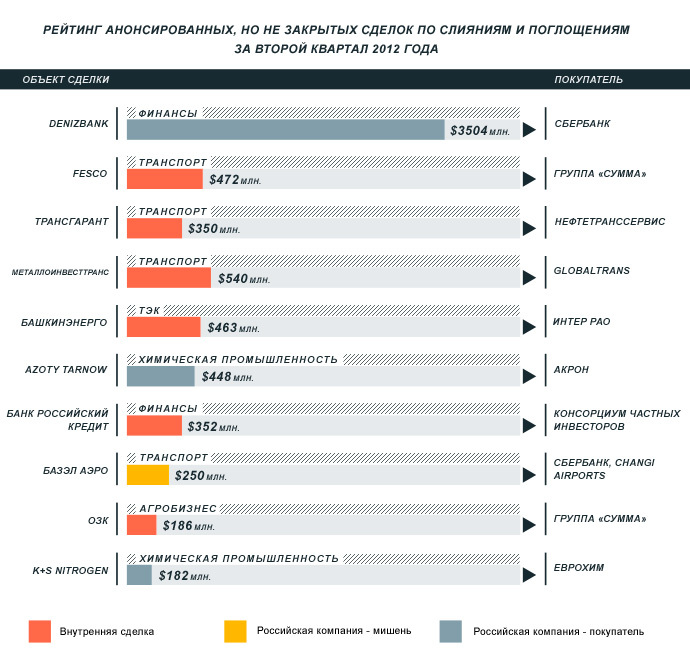

Кроме того, во втором квартале было анонсировано еще 14 сделок, прогнозным объемом более 6,8 млрд долларов.

Для сравнения: в первом квартале на российском рынке слияний и поглощений прошло 20 сделок на общую сумму 2,81 млрд долларов. Получается, что несмотря на общий рост рынка в денежном выражении, количество закрытых сделок значительно сократилось. Если сравнивать первый и второй кварталы 2012 года, то на российский инвестиционный рынок первоначально оказали влияние два важнейших фактора — неопределенность, связанная с выборами президента и формированием правительства, и экономический кризис в ряде стран еврозоны, отмечает партнер группы сделок по слияниям и поглощениям КПМГ в России и СНГ Шон МакКарти.

«Сложности в европейской экономике по-прежнему продолжат сказываться на планах компаний из развитых стран по выходу на развивающиеся рынки. Инвесторы в целом стали более разборчивыми в выборе объектов для приобретения», — поясняет эксперт.

По прогнозам Шона МакКарти, на фоне продолжающегося экономического роста в России, активность на местном M&A-рынке может вырасти во втором полугодии. Драйвером во второй половине года, вероятно, станут сделки в рамках внутреннего рынка и рынков соседних стран СНГ.

Во втором квартале пять сделок полностью прошли на внутреннем рынке — и покупателями, и их «мишенями» выступали российские компании. В двух сделках иностранные инвесторы приобретали российские фирмы. И лишь в одном случае российская компания стала покупателем зарубежного актива.

«Мегасделка» «МегаФона»

Центральным событием на рынке слияний и поглощений во втором квартале стала череда сделок, связанных с продажей 25%+1 акции «МегаФона». Продавцом актива выступил инвестиционный фонд Altimo, подконтрольный структурам «Альфа-групп». Часть акций телекоммуникационного оператора — 10,7% — за 1,61 млрд долларов выкупил «АФ-Телеком» Алишера Усманова. Остальные 14,4% Altimo продала дочерней компании «МегаФона» за 2,16 млрд долларов. Кроме того, 8,2% акций «МегаФона» структурам Усманова продал шведский фонд TeliaSonera, сумма этой сделки составила 1,45 млрд долларов.

От сделки выиграли все участники, считает аналитик ФК «Открытие Капитал» Александр Венгранович. «Алишер Усманов смог собрать контрольный пакет, TeliaSonera — частично монетизировать свои инвестиции. Altimo, будучи также акционером Vimpelcom, смогла разрешить невольный конфликт интересов и полностью сосредоточиться на развитии этой телекоммуникационной компании», — поясняет он.

Что касается самого «МегаФона», то его выигрыш заключается в упрощении структуры акционеров и возможности наконец-то выйти на IPO. По предварительной информации, размещение пройдет на Лондонской фондовой бирже, организаторами выступят Goldman Sachs, Morgan Stanley и «Тройка Диалог». Планируется, что в ходе размещения 10,6% акций продаст TeliaSonera, еще 9,9% бумаг — сам «МегаФон». «Телекоммуникационная компания обладает привлекательными фундаментальными характеристиками, и при позитивной конъюнктуре рынка сможет провести успешное размещение», — считает Венгранович.

Примечательно, что структуры Усманова сохранили свою активность в телекоммуникационном сегменте рынка слияний и поглощений и в третьем квартале. В середине июля принадлежащий бизнесмену «АФ Телеком Холдинг» и Telconet Capital Сергея Адоньева подписали соглашение об объединении принадлежащих им акций «МегаФона» и работающей под брендом Yota компании «Скартел». Основным владельцем компании с 82% акций станет «АФ Телеком». 18% акций будут распределены между Telconet Capital и «Ростехнологиями» пропорционально их долям в «Скартеле».

Polyus Gold стал ближе китайским инвесторам

Еще одной крупной сделкой, прошедшей во втором квартале, стала продажа Polyus Gold казначейских акций. Золотодобытчик продал пакет в 5% минус одна акция китайской Chengdong Investment Corporation и 2,5% акций группе ВТБ. Общая стоимость сделки составила 635,5 млн долларов. Вырученные деньги Polyus Gold планирует направить на погашение задолженности и на финансирование проектов по развитию компании.

Продажа акций позволила Polyus Gold получить премиальный листинг на Лондонской фондовой бирже, указывает аналитик ИК «Уралсиб Кэпитал» Валентина Богомолова. «Однако компания по-прежнему не добилась включения своих акций в базу индекса FTSE100. Это станет возможным лишь через увеличение количества акций в свободном обращении до 51%, либо после разрешения российской правительственной комиссии перенести головную компанию Polyus Gold с острова Джерси в саму Великобританию», — пояснил эксперт.

Рекомендуем:

Рекомендуем: